Si va a donar un inmueble a un hijo, recuerde que éste deberá hacer frente al Impuesto sobre Donaciones y a la plusvalía municipal. Usted, por su parte, debera declarar una ganancia patrimonial en el IRPF …

Donación

A cargo de su hijo. Si usted dona un bien inmueble a un hijo, éste deberá satisfacer los siguientes impuestos:

- Por un lado, el Impuesto sobre Donaciones (ISD), cuyo importe se calcula aplicando sobre el valor real del inmueble la tarifa vigente en la comunidad autónoma correspondiente. Apunte. Dependiendo de la comunidad, pueden aplicarse reducciones sobre dicho valor o bonificaciones en la cuota, reduciéndose así la cuantía a pagar.

- Plusvalía . Por otro lado, si el inmueble ha aumentado de valor desde que usted lo adquirió, su hijo también deberá liquidar el impuesto sobre la plusvalía municipal (siempre que el municipio en el que el inmueble esté ubicado exija este impuesto).

A su cargo. Usted, por su parte, deberá declarar en su IRPF una ganancia patrimonial por la diferencia entre el valor de adquisición del inmueble y su valor real en el momento de la donación. ¡Atención! Es decir, le harán tributar como si hubiese transmitido dicho inmueble por compraventa.

Asuma los impuestos

Todo a su cargo. Pues bien, en estos casos puede reducir la tributación de la donación si, además del IRPF, asume el pago del ISD y de la plusvalía municipal de su hijo, así como del resto de gastos (notaría, registro, gestoría, etc.):

- Podrá computar dichos gastos como un menor valor de transmisión a efectos de su IRPF, reduciendo la cuota a pagar. ¡Atención! Aunque Hacienda podría discutir la deducción del ISD, cabe defenderla.

- Su hijo deberá declarar una segunda donación por el ISD y la plusvalía municipal que usted habrá asumido, pero el resto de gastos -notaría, registro, etc.- no se consideran una donación, aunque también los satisfaga usted (su pago queda sujeto a la voluntad de las partes).

Ahorro global. En muchos casos, el mayor ISD derivado del pago de dichos impuestos será inferior al ahorro que usted disfrutará en su IRPF, lo que le permitirá reducir la tributación global de la donación. ¡Atención! Eso sí: para que esto sea posible, es preciso que acredite la existencia de un pacto con su hijo conforme es usted quien asume todos los impuestos y gastos de la donación (puede hacer constar esta circunstancia en la propia escritura de donación).

Ejemplo

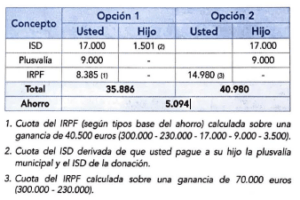

Vivienda. Usted dona a su hijo una vivienda valorada en 300.000 euros que adquirió por 230.000. Según las normativas del Ayuntamiento y la comunidad autónoma en los que está ubicado el inmueble, su hijo ha de satisfacer una plusvalía municipal de 9.000 euros y un ISD de 17.000, mientras que los gastos de notaría y registro ascienden a 3.500 euros. Apunte. Vea la tributación global si usted asume todos los gastos e impuestos de la transmisión (opción 1), o bien si los asume su hijo y usted sólo paga el IRPF (opción 2):