Los préstamos dudosos y en vigilancia especial aumentan un 4% desde final de año. Las moratorias y las refinanciaciones frenan la subida de la morosidad en la primera fase de la crisis.

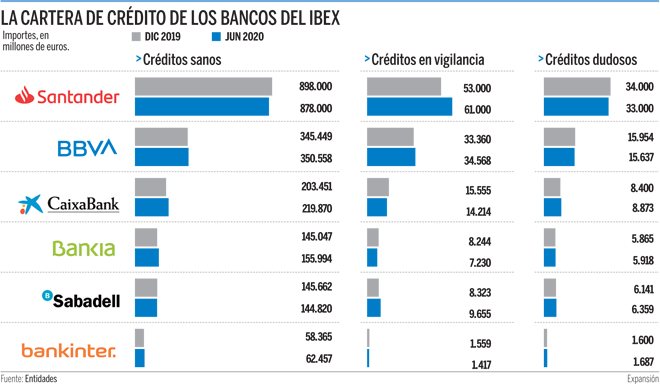

Los seis grandes bancos cotizados (Santander, BBVA, CaixaBank, Bankia, Sabadell y Bankinter) acumulan créditos problemáticos por 199.600 millones de euros, sin recoger aún el alza de impagos que el sector espera en la recta final de este año y el próximo como consecuencia de la crisis del coronavirus.

De esta exposición de casi 200.000 millones, 71.500 millones son saldos dudosos (stage 3). Los otros 128.100 millones son créditos en vigilancia especial (stage 2), es decir, importes que no están deteriorados, pero en los que se ha detectado un significativo aumento del riesgo de crédito desde su concesión.

La cartera problemática ha aumentado un 4% desde el estallido de la crisis, con un incremento de 8.000 millones de euros, frente a los 192.000 millones de cierre de 2019.

Los volúmenes de riesgo representan el 9,9% del crédito total concedido por las entidades del Ibex. El porcentaje se mantiene en niveles similares a los de finales del pasado año (9,6%), en parte por el aumento del crédito. La inversión ha crecido un 1,1% en el primer semestre, hasta 2,01 billones, por el impulso registrado, en especial, por el negocio de empresas.

Flexibilidad contable

Con todo, el factor clave de freno de la mora es el alivio contable que los supervisores han acordado a nivel global y con carácter excepcional. Buscan amortiguar el golpe de la pandemia sobre el sector financiero, para evitar problemas en los propios bancos y para que éstos puedan contribuir mejor a la salida de la crisis vía aporte de crédito.

Con este objetivo, las moratorias de préstamos, los créditos con respaldo estatal y las refinanciaciones de deuda gozan actualmente de un tratamiento regulatorio más benigno. Estas medidas han convertido los balances bancarios en una foto fija, a la espera de que su levantamiento y la consolidación de la recuperación económica afloren en los próximos meses la calidad exacta de los activos.

Un crédito refinanciado, por ejemplo, se cataloga, de partida, como stage 2 y 3. Pero los supervisores han flexibilizado ahora esta clasificación automática y los bancos pueden registrar las deudas renegociadas como cartera sana (stage 1).

Los impagos de 30 días o más tampoco están activando necesariamente el traspaso de esos saldos a las carteras en vigilancia especial o dudosas. De este tratamiento se están beneficiando parte de las moratorias (afectan por ahora a 45.000 millones de euros en España), así como las deudas preexistentes de las empresas que han accedido a la financiación avalada por el ICO.

Provisiones

Estas iniciativas están conteniendo el alza de las necesidades de provisiones ya vista en el primer semestre y restando presión a las cuentas.

De media, los créditos de la cartera sana están dotados al 0,4%. Pero el porcentaje se incrementa hasta niveles de en torno al 8% en la cartera en vigilancia especial. Y las exposiciones dudosas están cubiertas entre el 40% y el 53%.

Por entidades, el peso de los créditos problemáticos se sitúa en el 9,6% en Santander. Desde diciembre, su cartera sana se ha reducido en 20.000 millones de euros, hasta 878.000 millones. Por el contrario, la exposición en vigilancia especial y dudosa ha crecido en 7.000 millones y suma 94.000 millones.

Los préstamos al corriente de pago de BBVA totalizan 350.000 millones, 5.000 millones más que a cierre de 2019. Por su parte, los importes en stage 2 y 3 han crecido en 900 millones, lo que sitúa los créditos de riesgo en 50.200 millones, el 12,5%.

En CaixaBank, esta tasa está en el 9,5%. Ha declarado a junio una inversión sana de 220.000 millones, frente a una exposición con debilidades de 23.000 millones.

Sabadell presenta una ratio del 9,9%, con 145.000 millones en saldos en stage 1 y 16.000 millones en las otras dos categorías.

Bankia y Bankinter, con porcentajes, respectivamente, del 7,7% y el 4,7%, tienen las ratios más bajas. El banco nacionalizado ha subido la exposición sana hasta 156.000 millones y ha recortado los activos de riesgo hasta 13.000 millones. En Bankinter, estos dos parámetros se mueven en 62.500 millones y 3.100 millones.

Los datos publicados por las entidades no siempre son comparables al 100%.

Transparencia para prevenir la desconfianza inversora

Hace una década, cuando la banca española se vio sacudida por la crisis económica y financiera desatada por la burbuja inmobiliaria, los inversores desconocían cuántas hipotecas de riesgo por más del 80% del valor de tasación había en España. Como a otros muchos datos, el mercado no tenía entonces acceso a una batería de información que con los años ha pasado a ser de carácter público. Una de las estrategias que se puso en marcha para superar la crisis y que se ha consolidado a nivel internacional desde 2008 es el aumento de la transparencia para prevenir dudas sobre la salud de la banca. «La divulgación pública de información es esencial para que los grupos de interés entiendan los efectos actuales y potenciales de las moratorias de pago sobre la solidez de los bancos (…) La clasificación correcta y oportuna del riesgo de crédito es fundamental para que las entidades generen confianza sobre su fortaleza», avisó en mayo el

Financial Stability Institute (FSI), dependiente del Comité de Basilea. Aunque existe información sectorial proporcionada por el Banco de España y el Ministerio de Economía, y algunos bancos también han comenzado a publicar más datos, la información individualizada sobre moratorias, créditos ICO y su clasificación contable aún es limitada y poco homogénea.